股权投资是指公开或私人市场中购买或投资公司股份的过程。股权投资行业主要业务包括:资本筹集、交易执行、股权管理、退出策略。股权投资行业的目标是通过长期投资支持创新企业、帮助企业增长、创造价值,并在退出时获得收益。

一、股权投资行业的管理难点及现状

管理难点

1. 资源筛选:在大量的投资机会中筛选出符合投资策略和收益预期的项目,需要进行全面的尽职调查和风险评估。

2. 估值确定:估值是投资决策的关键,但在创业企业等非上市公司的情况下,估值较为困难,准确评估企业的潜在价值。

3. 投后管理:一旦投资完成,股权投资公司需要积极参与被投资公司的管理,提供战略指导、资源支持和监督,以确保投资的成功实施和企业的健康发展。

4. 退出机制:股权投资的最终目标是实现退出,但市场环境、企业经营状况和投资者偏好等因素对退出时机和方式产生影响,灵活应对。

5. 风险管理:股权投资行业面临多样化的风险,包括市场风险、经济风险、法律风险和管理风险等,建立严格的风险管理体系。

6. 信息不对称:投资者与被投资企业之间的信息不对称可能导致决策偏误,股权投资公司需要加强信息收集和交流,确保获得准确和及时的信息。

7. 人才选拔与培养:股权投资行业需要拥有专业的人才来进行投资决策、尽职调查、估值分析等关键工作,但这些人才往往稀缺,进行选拔和培养。

8. 法律合规:股权投资行业面临复杂的法律和监管环境,遵守相关法规和规定,保证合法合规经营。

现状

1. 竞争激烈:随着市场对高成长、高收益资产的追逐,行业竞争激烈,项目的竞争尤为激烈。

2. 退出难度增加:资本市场不稳定和投资周期的延长,退出变得更加困难。

3. 投资周期延长:从投资到退出所需时间的延长,导致资本回报的周期变长,投资者的耐心和资金压力增加。

4. 适应新经济发展:新经济领域的崛起,如科技、人工智能等,对传统股权投资行业提出了新的挑战和机遇,需要适应新兴产业的发展。

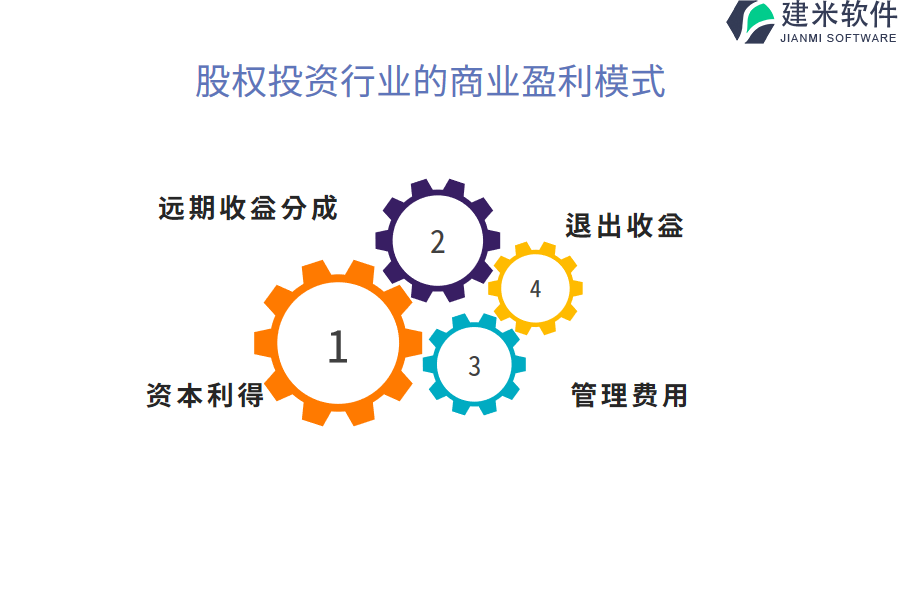

二、股权投资行业的商业盈利模式

1. 资本利得:购买股权后,随着被投资企业成长和增值,可以通过股权转让或者上市退出来获得价值增值并获利。

2. 远期收益分成:约定在一定时间内享有被投资企业收益的一部分,比如利润分成或股息分红。

3. 管理费用:会向投资者收取管理费用,以覆盖市场研究、尽调、交易执行和股权管理等方面的成本。

4. 退出收益:当股权投资公司决定退出投资时,可以通过股权转让或者企业上市来实现投资回报并获得退出收益。

5. 附加服务收费:除了股权投资本身,股权投资公司还可以提供其他相关的附加服务,如战略咨询、业务整合、财务管理等,并向被投资企业收取相应费用。

三、股权投资行业的营销业务流程

1. 高效的投资者定位:股权投资公司需要针对特定类型的投资者进行精准定位,包括个人投资者、机构投资者、战略投资者等。通过深入了解这些投资者的需求和偏好,能够更好地匹配投资机会。

2. 定制化的项目推介:根据投资者的偏好和风险承受能力,定制化地推介项目。通过精心筛选和评估,提供与投资者需求相匹配的潜在投资机会,以吸引投资者的兴趣。

3. 专业的尽职调查:尽职调查是股权投资决策过程中的重要环节,股权投资公司需要建立专业的尽职调查团队,对潜在投资项目进行全面、深入的调查,评估项目的商业模式、市场前景、竞争优势等关键因素,为投资决策提供可靠的数据和分析。

4. 多角度的价值宣传:在推介项目时应注重展示项目的价值,并从多角度进行宣传。除了关注财务指标和盈利能力外,还应强调战略规划、市场定位、团队背景等方面,以全面展现项目潜力和投资价值。

5. 有效的投资者关系管理:应建立和维护与投资者的良好关系。定期与投资者进行沟通和交流,提供投资报告和项目进展情况的更新,解答投资者的疑问和关注,增强投资者的信心和满意度。

6. 强化行业合作伙伴关系:可与其他相关机构建立合作伙伴关系,如投行、律师事务所、财务顾问等,以共同开展市场推广、项目洽谈和投资业务,提高业务水平和竞争优势。

7. 专业化的品牌建设:应注重专业化的品牌建设,提升公司的知名度和声誉。通过参加行业会议、发布高质量研究报告、开展专业培训等方式,树立企业形象,吸引更多的投资者关注和认可。

8. 合规和风险管理:遵守相关法律法规和行业准则,严格执行内部合规制度。加强风险管理,及时发现和应对潜在风险,保护投资者的利益和公司的声誉。

四、股权投资行业主要包含哪些细分领域

1. 创业风险投资:主要投资于技术创新项目和科技型初创企业,从最初的一个想法到形成概念体系,再到产品的成型,最后将产品推向市场。通过对初创时期提供资金支持和咨询服务,使企业从研发阶段充分发展并得以壮大。

2. 成长资本:针对已经过了初创期而发展至成长期的企业,其经营项目已经从研发阶段过渡到市场推广阶段并产生一定的收益。

3. 并购资本:专注于并购目标企业,通过收购目标企业股权,获得对目标企业的控制权,然后对其进行一定的重组改造提升企业价值,必要时可能更换企业管理层,成功之后持有一定时期后再出售。

4. 夹层投资:目标主要是已经完成初步股权融资的企业。它是一种兼有债权投资和股权投资双重性质的投资方式,其实质是一种附有权益认购权的无担保长期债权。这种债权总是伴随相应的认股权证,投资人可依据事先约定的期限或触发条件,以事先约定的价格购买被投资公司的股权,或者将债权转换成股权。

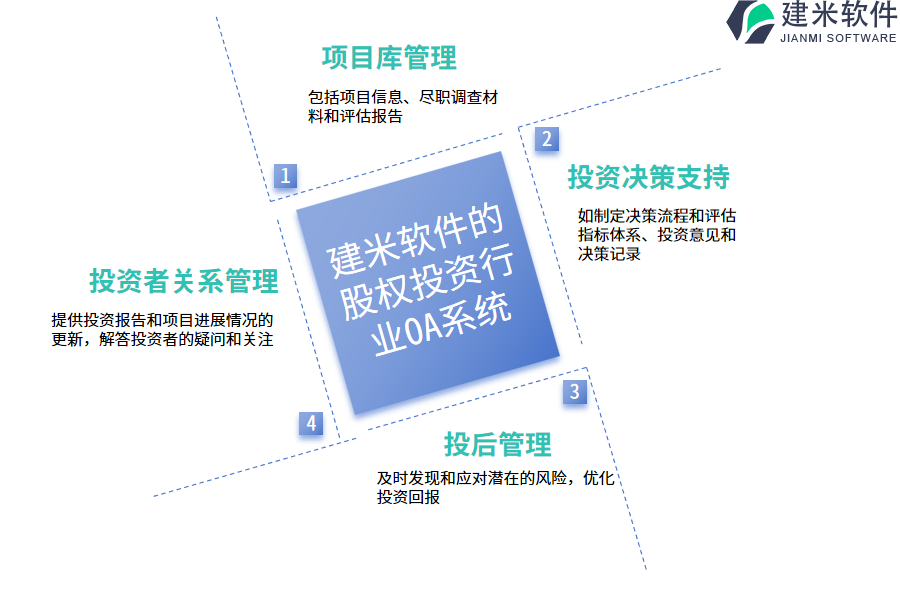

五、建米软件的股权投资行业OA系统功能模块介绍

1. 项目库管理:包括项目信息、尽职调查材料和评估报告等,以方便管理和投资决策。

2. 投资决策支持:如制定决策流程和评估指标体系、投资意见和决策记录等,以确保投资决策的科学和公正。

3. 投后管理:以管理和跟踪投资项目的运营和发展情况,及时发现和应对潜在的风险,优化投资回报。

4. 投资者关系管理:以管理和跟踪投资者的投资情况和交流记录,提供投资报告和项目进展情况的更新,解答投资者的疑问和关注,增强投资者的信心和满意度。

5. 资源管理:包括人员管理、文件管理和邮箱管理等,以提高工作效率和信息安全性。

6. 合规监管:提供投资合规管理和风险控制的功能,如监管规则库、报表分析和内部控制等,以确保公司合规、风险可控。

7. 业务流程自定义:充分满足股权投资公司的业务流程需求。投资公司可根据自身业务和管理需求,自定义OA系统的业务流程和工作流,以提高工作效率和管理水平。

总之,建米软件的股权投资行业OA系统具备高度的定制性、专业性和安全性,以支撑股权投资公司的核心业务和管理活动,提高投资效益和长期发展潜力。

预约免费体验 让管理无忧

微信咨询

添加专属销售顾问

扫码获取一对一服务